Доступен ли возврат налога за лечение неработающим пенсионерам

С наступлением пожилого возраста у населения все чаще появляется потребность в получении различного рода медицинских услуг, включая те, за которые пенсионеры вынуждены рассчитываться из своего кармана. Не все при этом знают, что государство предоставило таким гражданам право частичного возврата затраченных сумм при соблюдении определенных условий.

Подобное право реализуется в рамках социального налогового вычета. Что это такое, каким образом пенсионер может им воспользоваться и что для этого понадобится – и пойдет речь в статье далее.

Содержание

Что такое налоговый вычет

Под данным термином понимается та часть доходов гражданина, которая не должна облагаться налогом на доходы физических лиц.

Законодательство предусматривает несколько видов таковых:

- стандартный;

- имущественный;

- социальный;

- инвестиционный;

- профессиональный.

Социальный предполагает возможность вернуть излишне уплаченные суммы НДФЛ при несении расходов на медицину, образование, пенсионное обеспечение, благотворительность, независимую оценку своей квалификации.

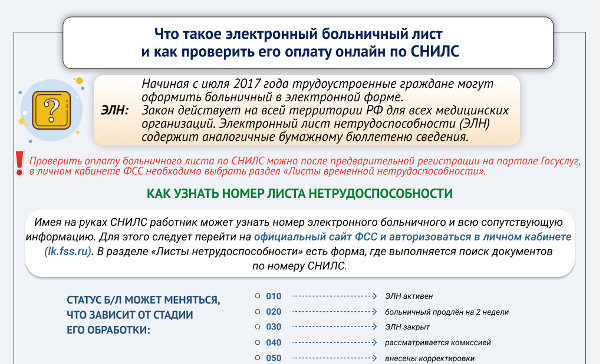

Может ли неработающий пенсионер сделать возврат налога за лечение

Чтобы ответить на этот вопрос, следует обратиться к определению и сущности этого понятия. В соответствии с Налоговым кодексом не подлежит обложению налогом на доходы физических лиц те суммы доходов, которые равны сумме затрат на услуги медицинских организаций и покупку медицинского оборудования и препаратов.

Следовательно, налоговый вычет есть не что иное, как пересчет удержанного НДФЛ. В связи с этим возврат излишне удержанных сумм могут осуществить лишь плательщики данного вида налогообложения.

В случае получения пенсионером в том году, когда были произведены медицинские траты, иных доходов возврат вполне допускается. Например, если пожилой человек получил в дар недвижимое имущество не от близкого родственника, то он обязан уплатить с этого дохода в натуральной форме налог.

В данной ситуации даже неработающий пенсионер будет иметь возможность получить часть расходов от государства обратно.

Статья расходов, которую компенсирует государство

НК РФ предусматривает следующие виды расходов, сумма которых составляет медицинский вычет:

- услуги учреждений здравоохранения;

- покупка лекарств, прописанных лечащим врачом;

- взносы на добровольное страхование, предметом которого является оплата медицинских услуг организацией при наступлении соответствующего страхового случая.

Вычет распространяется на те виды услуг медицинских организаций или индивидуальных предпринимателей, оказывающих такие услуги, которые приведены в специальном перечне, утверждаемом Правительством.

При этом подобные организации или ИП должны иметь лицензию на осуществление таких видом деятельности. Утверждаются Постановлением данного органа также перечень лекарственных препаратов, покупка которых принимается в качестве вычета, а также виды дорогостоящего лечения.

Среди услуг можно выделить:

- скорая медицинская помощь;

- амбулаторное и стационарное лечение;

- медицинское обслуживание в учреждениях санаторно-курортного типа;

- санитарное просвещение населения.

Перечень лекарств состоит из десятков различных видов, в частности для лечения следующих видов заболеваний:

- аллергии;

- заболевания центральной нервной системы;

- алкоголизм и иные зависимости;

- инфекции;

- болезни крови;

- дыхательные;

- заболевания почек и печени и др.

Сюда же входят некоторые обезболивающие средства, гормональные, витамины и минералы.

Особо выделены те формы медицинского вмешательства, которые по меркам Правительства в материальном плане дорого обходятся пациентам. Здесь фигурирует некоторые виды сложного хирургического вмешательства, терапия различных видов осложнений, трансплантация органов, гемодиализ, лечение бесплодия и др.

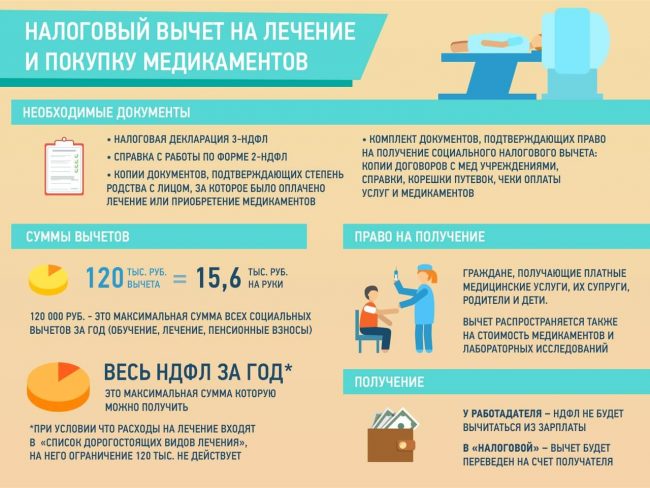

Какую часть имеет право вернуть пенсионер

По общему правилу размер вычета равен сумме понесенных расходов на указанные цели. Однако законодатель предусмотрел максимальный предел социального налогового вычета. Он установлен на уровне 120 000 руб. за один налоговый период. Периодом для исчисления НДФЛ является календарный год.

Предусмотрено и исключение в сфере медицинских услуг, которого не касается установленный предел. Оно касается тех видов медицинской помощи, которые отнесены Правительством к дорогостоящим. Если гражданин прибегал к таким услугам, оказываемым медицинскими организациями или ИП, то он имеет право на предоставление вычета на полную стоимость таких услуг.

Важно понимать, что сумма возврата не составит сумму понесенных расходов, как это полагают некоторые. Это лишь означает, что с дохода, равного данному виду расходов, не должны удерживать подоходный налог.

Учитывая ставку НДФЛ в 13%, только эту полю затрат пенсионер и имеет право получить обратно. Например, при заключении договора оказания медицинских услуг на 100 000 руб. возврат может составить (100 000 * 13%) 13 000 руб.

Как получить пенсионеру вычет

Итак, пенсионер может претендовать на возврат части средств из бюджета лишь в том случае, если он является плательщиком подоходного налога, т.е. имеет иные доходы, кроме пенсий различного вида. Для этого необходимо выполнить требования налогового законодательства.

Условия возврата

Даже при наличии облагаемого налога не в каждом случае можно вернуть уплаченный НДФЛ за оплату медицинских услуг или препаратов.

НК РФ выдвигает для этого целый ряд условий, в числе которых следующие:

- Услуга или препарат были получены в организации или у индивидуального предпринимателя. Лица, не являющиеся хозяйствующими субъектами (без статуса юридического лица или ИП), не имеют право заниматься такой деятельностью в России.

- Организация имеет официальное разрешение (лицензию) на осуществление конкретных видов медицинской деятельности.

- Лицензия должна быть выдана российскими уполномоченными органами. В зависимости от подведомственности организаций выдачу лицензий осуществляет Федеральная служба по надзору в сфере здравоохранения или аналогичные службы на уровне регионов. При обращении в зарубежные лечебные учреждения вычет не может быть предоставлен.

- Оказанные услуги повлекли соответствующие расходы пенсионера, т.е. он сам вносил собственные денежные средства в счет оплаты услуги или препарата. Гражданин не может претендовать на вычет, если он сам не понес расходов. Данная ситуация может возникнуть в случае помощи некоммерческих благотворительных организаций, оплаты со стороны работодателя, помощь иных лиц.

Порядок оформления

Существуют 2 различные процедуры, позволяющие налогоплательщику-пенсионеру получить НДФЛ с суммы социального вычета

Возврат через налоговую службу

В этом случае по окончании налогового периода (календарного года) необходимо сдать налоговую декларацию по форме 3-НДФЛ, где отразить размеры своих доходов за год, а также понесенные расходы на предоставление медицинских услуг или приобретение медицинских препаратов. Форма декларации практически ежегодно изменяется и утверждается новая.

В связи с этим не стоит слишком спешить с подачей декларации, лучше дождаться решения об утверждении формы. Срок для подачи документа в целях возврата НДФЛ составляет 3 года, потому спешка тут может быть излишня и может привести к неприятным последствиям (отказу в возврате).К самой декларации необходимо приложить подтверждающие документы.

Рассмотрение полученного от гражданина документа по налоговому законодательству осуществляется в сроки, не превышающие 75 дней. До истечения данного периода времени налоговым органом должно быть принято решение о возврате излишне уплаченных сумм подоходного налога или об отказе в таковом.

3-НДФЛ подается в налоговую инспекцию по месту регистрации физического лица. Сделать это можно в форме печатного документа путем личного визита в орган или направления документов заказным почтовым отправлением.

Также реализована возможность направления декларации в личном кабинете гражданина на официальном сайте Федеральной налоговой службы посредством заполнения специальной формы. Приложения в таком случае направляются в сканированном виде.

После принятия решения на указанный в заявлении счет перечисляется сумма излишне уплаченного подоходного налога за предыдущий год.

Возврат через работодателя

Подобная процедура реализуется следующим образом:

- направление в налоговый орган заявление на вычет с приложением требуемых бумаг;

- получение уведомления установленной формы о наличии права на такой вычет;

- написание заявления на имя руководителя организации-работодателя или ИП о предоставлении вычета с приложением уведомления;

- получения вычета вместе с зарплатой.

Для получения возврата необходимы:

- договор оказания медицинских услуг;

- справка учреждения здравоохранения об оплате;

- лицензия на осуществление медицинской деятельности;

- рецепт установленного бланка – в случае покупки препарата.

Отсутствие одного из документов служит основанием в отказе.

Примеры расчета суммы компенсации

Рассмотрим ситуацию, когда работающий пенсионер с заработком за предыдущий год в 500 000 руб. в том же году получил услугу по протезированию зубов на 150 000 руб., совершил покупку медицинских препаратов, входящих в перечень, на 20 000 руб. и подвергся дорогостоящему хирургическому вмешательству на сумму 300 000 руб.

В данном случае он будет иметь право на вычет 300 000 руб., поскольку расходы суммируются и не должны превышать 120 000 руб., за исключением дорогостоящих видов. Поскольку в предыдущем году он заплатил 500 000 * 13% = 65 000 руб. НДФЛ, а излишняя сумма уплаты составила 300 000 * 13% = 39 000 руб., то размер возврата составит 39 000 руб.

Могут ли дети получить налоговый вычет за престарелых родителей

Однозначно – да. Налоговый кодекс содержит прямое указание, что лицо имеет право на налоговый вычет в случае оплаты расходов на лечение своих близких родственников: супругов, родителей и детей. Для этого лишь необходимо, чтобы договор был составлен именно с тем лицом, который будет получать вычет. В случае отсутствия налогооблагаемых доходов у пенсионера логичным будет оформить договор с его работающими детьми.

Таким образом, пенсионеры также могут воспользоваться социальным налоговым вычетом на лечение, но лишь при том условии, что они также являются плательщиками подоходного налога. Поскольку пенсии НДФЛ не облагаются, то при отсутствии иных налогооблагаемых доходов вернуть часть средств из бюджета не удастся.

Полезное видео

В видео подробная информация о документах,которые могут понадобиться при оформлении пенсионерам компенсации за лечение: