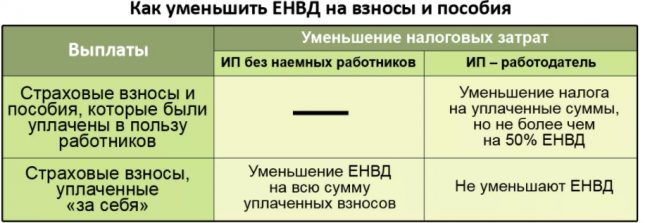

Как уменьшить ЕНВД на страховые взносы

Уменьшение налога на сумму обязательных страховых взносов – право всех предприятий и ИП, которые пользуются системой ЕНВД. Многие налогоплательщики не знают о такой возможности. Либо пользуются сведениями, которые давно устарели.

Содержание

Какими способами можно уменьшить

Неважно, оплачены ли взносы за текущий период. Например, компания рассчиталась в октябре за сентябрь. В этом же месяце перечисляются обязательные взносы за июнь. Тогда налог на четвёртый квартал уменьшается, вполне законно.

Основа – только исчисленные обязательные взносы. Не важно, какими были переплаты, существуют ли они вообще.

Максимум на 50% можно снижать сумму для ИП с работниками. Здесь другие показатели тоже не играют роли.

Ограничения

346.32 НК РФ устанавливает некоторые особенности, связанные с данным процессом. В некоторых ситуациях уменьшение ЕНВД на страховые взносы происходит не больше, чем наполовину.

Рассмотрим пример.

- Компания состоит на учёте в налоговом органе по месту текущего нахождения.

- Обязательно проходит уплата соответствующих страховых взносов.

- В соседнем городском округе ведётся деятельность, которая облагается ЕНВД. С соответствующей ролью компания и там поставлена на учёт в контролирующих органах.

- Когда рассчитывают страховые взносы, компания имеет право учесть их суммы, которые выплачены там, где компания реально находится в настоящий момент.

Что относят к страховым взносам

На 2020 год выделяют две категории, к одной из которых могут относиться страховые взносы. Есть фиксированная сумма, которая остаётся одинаковой для всех предпринимателей. На показатель не влияет даже сфера деятельности.

- Медицинское страхование, составляющее почти 7 000 рублей.

- Обязательное пенсионное страхование, 29 500 рублей.

36 200 рублей – общая сумма взносов для предприятий, выручка которых не превышает отметку в 300 тысяч рублей. В сумму взноса добавляется 1% от разницы, если прибыль предприятия становится больше. Но такие способы расчёта применяются только по отношению к пенсионному страхованию. Предприниматель со статусом ИП платит за себя. Взносы за работников тоже отдельно контролируются законодательством.

Обычно расчётный доход у ИП ниже реальной прибыли. При системе ПСН действуют примерно те же правила. Из-за игнорирования предпринимательских расходов первоначальные взносы часто оказываются самыми большими.

Тарифы

В статье 425 НК РФ указаны базовые тарифы, которые применяются по отношению ко всем ИП. Это касается и тех, кто применяет ЕНВД. Они составляют:

- 22% — по отношению к выплатам, которые не превышают величину для исчисления взносов на ОПС.

- 10% — с выплат, которые указанную величину превышают.

Класс профессионального риска по той или иной деятельности определяет, какими будут выплаты по взносам на защиту от несчастных случаев на производстве. Для ИП действует дополнительный платёж, который направляют в ПФР. 8-кратный фиксированный платёж за год – такую сумму не должны превышать все взносы, которые выплачиваются тем или иным предпринимателем.

Выгодная плата

Если ИП не содержит работников, то можно применять самые простые советы:

- Страховые взносы «за себя» перечисляются в конце каждого квартала.

- Иногда по состоянию к концу отчётного периода цифры превышают 300 тысяч рублей.

Тогда надо предварительно сделать расчет, сколько ЕНВД точно остаётся к оплате. Потом перечисляются деньги в ПФР, чтобы ЕНВД стал равным нулю. Если по итогам года платёж для ПФР сохраняется, то для уменьшения можно выбирать другие промежутки времени.

Для ИП работодателя можно пользоваться аналогичным порядком действий.

Уплаченный ЕНВД потом никто не вернёт, поэтому так важно свести к минимуму остальные налоговые платежи. Лишние средства перечислять в ПФР заранее не надо, в этом просто нет никакого смысла. Лучше использовать свободные финансы для извлечения дополнительной прибыли или решения других производственных задач.

Какие еще особенности могут быть

Единый налог на вменённый доход платят те компании и предприниматели, которые занимаются определёнными видами деятельности. Это касается и конкретных услуг с товарами, и обслуживания населения в равной степени. Каждый регион самостоятельно определяет, какие именно направления работы попадают под действие ЕНВД в том или ином случае. Важный фактор – экономические особенности местности.

Главная особенность – выплата не с фактического дохода, а только с предполагаемой прибыли. При этом сама выплата остаётся фиксированной, на неё может влиять разве что текущее место расположения.

Размер выручки не имеет значения – при переходе на ЕНВД выплачивать средства обязаны все. Уплата сбора остаётся обязательным требованием даже для периодов, когда контрактов и сделок вообще не было. Исключения делают, только если деятельность приостанавливали по уважительным причинам, что требует дополнительных доказательств. Наличие документальных подтверждений становится важным условием.

Для решения вопроса рекомендуется учитывать следующие факторы:

- Наличие или отсутствие работников у ИП. Если режимы совмещаются, важно оценить, какие именно подчинённые заняты в каком виде деятельности. Это важно для учёта сборов, которые действуют в отношении ИП.

- Применяемый режим, совмещается ли сразу несколько вариантов.

- Дата, когда уплачивают фиксированные взносы.

- Фактически перечисленные суммы по фиксированным взносам.

Дополнительная информация

В расчёт уплачивают только то, что было перечислено фактически. Если взнос не уплачен – о нём забывают, пока эта ситуация не будет исправлены.

Нельзя будет учесть то, что будет больше установленной годовой суммы. Это касается даже тех ситуаций, когда сам ИП решает перечислить больше. Исчисленные и уплаченные взносы – понятия, которые похожи друг на друга, но важно не запутаться между ними. Исчисленные суммы по-другому называются учётными. Второе понятие касается сумм, которые были перечислены фактически.

Порядок расчёта взносов для ИП устанавливается в №212-ФЗ от 2009 года. Квартальный или помесячный расчёт в этом случае не предусмотрены. Надо платить только за год в целом. При этом нельзя просто так выплатить денег больше, чем указано первоначально.

Далее обязательно контролируются даты перечисления. Есть только общие даты для фиксированных перечислений, которые и служат ограничением.

При УСН предприниматели могут перечислять произвольные суммы на протяжении всего года. Или выбрать какой-то определённый момент, когда переводится вся сумма целиком. ИП сами выбирают порядок, который был бы для них самым удобным. Уменьшение тоже производится за период, когда деньги точно уплачены. Если какая-то часть осталось неучтённой – её нельзя переносить на будущий год.

Порядок учёта фиксированных взносов не зависит от того, есть у предпринимателя сотрудники или нет. Нужна только дата фактического перечисления полной суммы.

Допускается снижение не только на сами взносы, но и на другие показатели:

- Выплаченные больничные.

- Договоры добровольного личного страхования.

Главное – чтобы уменьшение не превышало 50%.

Если сотрудников нанимают в течение года, то предприниматель лишается права полностью уменьшать налог. Это требование всегда действует.

Полезное видео

Дополнительная информация по теме статьи в видео: